每月固定投资低成本的美股ETF,持续30或40年,收入将会每年增加,且没有什么需要担心的。 ——巴菲特

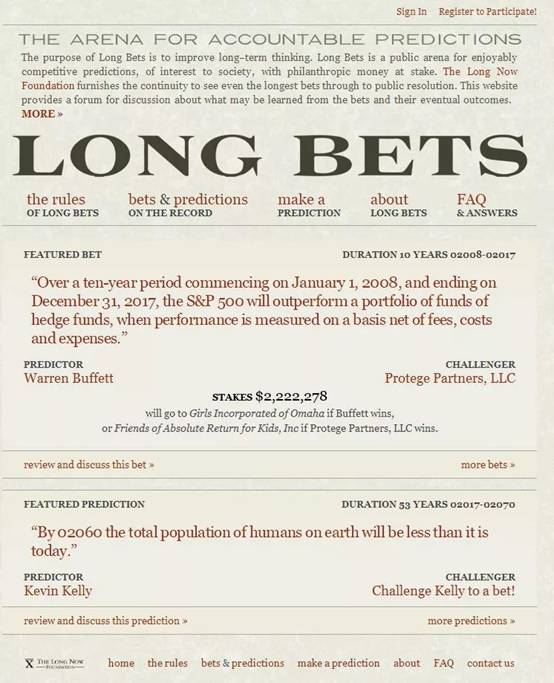

坤鹏论最近看到不少关于ETF的新闻,比如: 12月7日,随着工银上证50ETF的成立(发行规模113.50亿份),2018年成立的股票型ETF基金(不含ETF联接基金,下同)已经达到28只,占到已成立同类基金总数的19.31%。 若以份额规模计,截至12月7日,2018年成立的28只新基金份额规模合计717.71亿份,占到145只股票型ETF基金总份额的32.93%。若以增量计,则同类基金的份额规模由年初的828.77亿份增至2179.70亿份,增幅达到163%。其中,2018年之前成立的基金贡献633.22亿份,占比46.87%。 伴随上述现象的是A股市场的大幅调整、主动权益类基金的表现凉凉,以及各类机构资金的入场,股票型ETF基金一时成为投资者关注的焦点。 那什么是ETF? 今天坤鹏论就来普及一下它的知识。 一、先来个段子听听 2005年在伯克希尔的股东年会上,巴菲特表示一般投资人花了太多钱在投资管理与交易成本上。 为了证明这个观点巴菲特向全世界发出挑战书,愿意以100万美元、10年期限的投资,随便挑一档美国标普500 ETF指数型基金,绩效都会比任何对手精选的10档避险基金好。 但当年无人迎战。 一直到了两年后的2007年,Protégé合伙人公司总裁特德•塞德斯前来挑战,约定在2008年开始这场为期10年的赌局。 巴菲特选了Vanguard 500 Index Fund Admiral Shares (美股代号 VFIAX ),而塞德斯则精选了5档未公开的对冲基金组合。 这场世纪对赌,被公布在亚马逊CEO贝佐斯赞助的http://longbets.org 网站上。 刚开始碰到2008年的股市崩盘,双方都赔了钱。 对冲基金有避险,还真的跌得比大盘少;此时巴菲特选的ETF指数型基金跌很大。 经过6年长跑,根据《财富》杂志报导:从2008年年初到2013年年底的这段时间,VFIAX的报酬率是43.8%;而基金公司选的5档对冲组合,报酬率是12.5%。 2015年初,从实际结果看,巴菲特选择的这只基金自2008年以来盈利63.5%,而塞德斯的“基金套基金”策略给投资者的回报率为19.6%。 事实上,如果不扣除基金收费,塞德斯的基金回报率仅为44%。 2015年2月12日,感到自己获胜无望的塞德斯提前认输。 而这个对赌除印证了巴菲特的断言外,似乎也在告诉人们,定期、定额、长期投资大型股的ETF指数型基金,什么也不用做,很可能获得合理报酬率,而且很容易就能打败全球专业基金操盘手。

二、什么是ETF ETF是Exchange Traded Funds的缩写,中文意思为交易所交易型基金。 再进一层解读就是在证券交易所买卖的基金,你甚至可以把它简单地看成一只大股票,股票的股票。 ETF种类很多,比如有跟踪大盘指数的、跟踪行业指数的、跟踪其它国家股市的、追踪债券价格、黄金价格、石油价格、外汇价格、以及农产品价格等不同种类,花样相当繁多。 ETF中以股票型ETF最为广泛,它能够像股票一样在二级市场申购,一样拥有自己的股票代码。 因为上面的新闻和故事说的是股票型ETF,坤鹏论下面主要对它进行介绍。 定义:股票型ETF是一种跟踪市场指数,可以在证券交易所自由买卖的开放式股票基金,买入后相当于买入该指数所有成分股。 三、ETF是什么诞生的? 自从有了金融,人类的创造力在它上面发挥得淋漓尽致,甚至有点过头了,金融业的专家巨头大鳄们搞了数不清的玩法和工具,其中很多都是用来吸引(诓骗)更多人的钱把钱交出来,然后聚集在一起,用你的钱为比你更有钱的人服务。 ETF就是其中的杰出代表之一。 ETF的诞生要扯回到1987年那场股灾,那年的10月19日,截至收盘,道琼斯指数跌至1738.74点,跌幅22.6%,创有史以来单日最大跌幅,5000亿美元的资产瞬间蒸发。 这场股灾还连带导致了全球股市的传染性暴跌,其危害之大、波及之广,远超1929年的股灾。 人类遇到灾难后,马上会从激进变得极度保守,特别是关乎自己钱财的时候。 当时,全美有四分之一的民众参与股票投资,为了保证让他们不就此收手,考虑到他们的需求,市场开始迫切需要一种简单可靠对冲股票组合风险的交易机制。 哪里有需求,哪里就有创新,特别是金融行业,于是,“股票篮子”的创意开始在市场中出现。 1989年,ETF的前身——一种叫指数参与份额(IPS)的交易产品在美国证交所和费城证交所上市交易,该产品完全是一个合成产品,代表了标准普尔500指数。 但是,由于IPS被芝加哥商品交易所和商品期货交易委员判定为是期货合约,它只能以退市告终。 虽然IPS失败了,但它却激发了市场对指数型产品的创新需求。 这中间的1990年,美国证券监督委员会发布了《投资公司法》,修改了证券交易规则,为后来ETF的诞生铺平了道路。 两年后,加拿大多伦多证券交易所仿照IPS推出了追踪多伦多证交所35指数(TSE-35)的指数参与份额(TIPs),这款ETF产品很快吸引了大量投资者,大获成功。 看着TIPs在国际投资市场大热,一向以世界金融老大自居的华尔街大佬们怎能甘心。 很快,借鉴IPS和TIPs的经验,美国股票交易所于1993年推出了第一只真正意义上的跟踪标准普尔500指数的ETF——SPDR。 它一推出就受到市场热捧,甚至到现在,SPDR仍然是世界上规模最大、最受欢迎的ETF产品,而SPDR由最开始的标准普尔500指数,陆续推出了141款ETF产品。 其市值规模已经超过1万亿元人民币。 SPDR的成功为ETF奠定了良好基础,2000年后,全球ETF开始进入快速发展期,它也突破股票向其他投资标的渗透: 2000年第一只债券ETF产品——iShares DEX在加拿大成立; 2003年3月第一只商品ETF Physical Gold在澳洲成立; 2003年7月第一只货币ETF Goldman Sachs Liquid BeES在印度成立; 2005年2月第一只杠杆ETF XACT BULL和反向ETF产品XACT BEAR同时在瑞士成立; 2005年8月第一只主动管理的ETF产品iShares CAN Fincl Monthly Inc Adv在加拿大成立; 2005年底第一只外汇ETF在美国成立,绑定的货币种类为欧元。 ETF是近十几年全球金融市场上增长最快的产品。 同时,ETF的品种创新也呈现出多元化态势: 在跟踪的指数上,从最初的宽基指数,拓展到中小盘、行业、风格、主题、跨境等; 在投资范围上,从股票扩展到债券、货币、房地产、大宗商品、外汇等; 在管理模式上,也出现了主动管理、杠杆ETF、反向ETF以及另类策略ETF等。

四、ETF的优点都有哪些? 第一,它兼具了开放式基金和封闭式基金的优点。 开放式基金,是一种基金规模不固定,可以随时根据投资者需求发行新份额、也可以随时被投资者赎回的基金。它不能在交易所交易。 其优点是赎买自由,缺点也因为太自由,所以造成基金不得不总是要留出一部分钱来防备用户赎回,影响资金效率。 而且还很容易因为基民大量赎回造成基金清盘,关键的关键,基民进出太自由,基金经理无法实施长期策略,而股票型基金要赚钱,只有长期持有才行。 封闭式基金,基金规模在发行前就已固定,发行结束后,基金对外封闭,资本规模在规定的期限内固定不变,不会减少也不会增加基金份额。 该基金在封闭期内不能赎回,但可挂牌上市的基金可以在股市进行转让交易,份额保持不变。 其优点是封闭,也就是在约定期限内,基民不能赎回,即使要变现,也得到股市里去卖,卖不出去就得继续持有。这样,可以保证基金的长期投资策略,实现股市唯一靠谱的赚钱规则:投资——长期持有。 而ETF就是集两家之长于一身的“神基”,投资者既可以向基金公司申购或赎回基金份额,也可以在二级市场上交易基金份额。 当然它还带着连巴菲特、彼得•林奇都要赞的指数化投资策略,基金管理人会选择特定的指数,比如:上证50、沪深300等指数,以该指数包含的成分股为投资对象,构成投资组合。 指数涨,基金就跟着赚钱,指数跌,基金也就跟着亏钱。 写到这里,有老铁会说,这不就跟普通的指数基金差不多吗? 其实不然,因为ETF最大的特点是“实物申购、赎回机制”。 投资者只能通过用自己手上持有的股票通过“物物交换”来买卖ETF份额。 正像前面所说,ETF基金其实就是一只拥有一篮子股票的大股票。 当然,基金说白了就是投资组合,投资组合的主要目的是通过分散来降低风险,所以ETF基金的基本功能之一就是降风险。 第二,便宜,成本低。 在二级市场买卖ETF份额,没有申购赎回费,而是和买股票一样只向券商支付佣金,大多是万之几,即使和相对便宜的指数型基金相比,其佣金也要低不少,因为指数基金的佣金至少在1%以上,两者相差了20倍以上。 同时,ETF还免除印花税。 除此之外,ETF的管理费和托管费也很低,前者大多是0.5%,后者则只有0.1%。 第三,流动性更好,可以套利。 因为和买卖股票一样,可以每15秒刷新一次报价,一些品种甚至可以实现T+0回转交易,比起每日公布一次净值的开放式基金,在资金利用效率上更高。 因为有良好的流动性,自然也就有了套利机会,因为ETF在场内场外都可以交易,有时候会出现交易价差,所以投资者可以在两个市场通过低买高卖获得差价收益。 举个例子,我们可以把交易所看成水果店,叫大A水果店,而ETF基金公司则是一家按一篮子一篮子搭配卖的水果店,叫ETF水果店。 假设ETF水果店某个一篮子水果卖100元,而你发现在大A水果店里,自己搭配出来同样一篮子可能只要85元,这样你就可以自己搭配一篮子,然后卖给ETF水果店,自己赚15元。 反之,如果你发现ETF水果店某个一篮子水果标价100元,如果拆开到大A水果店卖,可以卖到115元,就可以从ETF水果店买进它,然后到大A水果店拆开卖掉,赚15元。 当然,这对于普通投资者很难参与的游戏,一没人家钱多,二没人家速度快,特别是专业套利机构,绝对不是吃白饭的。 第四,操作透明程度高。 ETF的组合成分公开透明,每天公布PCF(申购赎回清单),基金买了哪些股票,仓位比例多少,投资者都能看得一清二楚,这在一定程度上减少了对基金经理的依赖,所以专业投资者大都比较喜欢ETF。 第五,花样繁多,总有一款适合你! 前面坤鹏论提到了,ETF的玩法和花样相当丰富,不仅只是股票,其他一切可以证券化的都适用。 而且仅仅是股票,它也能满足不同投资风格偏好的投资者,光是国内就有超过100个不同风格的ETF基金,比如:你喜欢基准指数,ETF有跟踪沪深300、创业板、中小板等规模指数的;你有行业偏好,ETF有跟踪消费、医药、能源、金融等行业指数的;你关心主题,ETF有跟踪深成长、民营、央企、周期、商品等主题指数的;你偏爱成长型投资,ETF有成长、中小成长风格的;你专注价值投资,ETF有价值、深价值风格的;即使你想搞海外全球指数,ETF也有跟踪德国30、纳指、标普等。 第六,简单高效,专业和业余、长期和短期通吃 ETF是一种高效的指数基金,既适合长期投资、获取经济成长的长期回报,又可以用于判断市场短期趋势的波动操作;ETF产品既可以进行一篮子股票的申购和赎回,又同时在交易所市场实时交易,因此无论个人客户还是机构等大客户都可以参与;而ETF独有的二级市场套利机制,还适合擅长无风险套利运作的投资者进行套利操作。 如果你想专业,可以进行趋势研判,和股票投资差不多,无外乎,技术型、基本面型、量化型。 如果你不想费心,那就搞组合投资,最多选20只,行业尽量不相关,同时可以将其中的20%配置为全球的。 然后,该干啥干啥,坐等长期收益吧。 到这里,我们应该能明白为什么会发明ETF这样的产品: 交易成本低(和买卖股票一样); 有效跟踪指数(不象封闭式基金有很大的折价); 流动性好(有做市商机制和套利盘); 非常透明(严格复制指数)。

五、ETF怎么买? 有两种方法: 一级市场申购(用一篮子股票换ETF)和赎回(用ETF换一篮子股票) 二级市场买卖(直接买卖EFT) 第一种主要适用于金融机构,直接向基金申购ETF份额,一般是认证投资机构,比如证券公司、大的机构投资者才干的。 如果是基金刚发行,他们可以直接用现金购买,50万、100万起步。 如果已经发行,这些买家就得和基金公司约定好股票品种和比例,然后在股市上购买相应的股票,再到基金公司那里换回ETF份额。 当然,相反操作也可以,就是拿着ETF份额去换回一篮子股票。 有老铁就好奇了,又是专业又是机构的,它们有必要去买ETF吗? 坤鹏论认为,主要是这里面有套利空间,二级市场的成交价(市值)和一级市场一篮子股票的高价(净值),两者的差距就是套利空间。 第二种方法就跟普通的股票买卖一样。 ETF是场内基金,是不能像普通基金那样在银行或是基金网站购买,得直接在二级市场购买,也就是在股市中申购,和股票交易一样,在交易软件中输入相应的ETF基金代码,就可以委托下单了。 和股票交易一样,ETF的交易也是100份起,也就是最少要买100份ETF份额,但通常每份ETF也就多则几块钱,少则一两块,甚至有的ETF只有几毛钱,所以,门槛就是几百块。 如果实在对股市有排斥,就像坤鹏论身边一些朋友,死活认为股票投资太复杂,连教都不学,这些人可以购买ETF联接基金,这种基金的投资标的是ETF基金,它能够复制90%以上的ETF基金走势。 ETF联接基金和ETF基金的区别主要是: 交易方式和普通开放式指数基金相同; 投资门槛较低,大多为1元或10元起购; ETF联接基金只可以在一线市场申购赎回; ETF联接基金支持定投,而ETF基金不行。 总而言之,对于普通投资者来说,ETF基金是比股指基金更好的投资选择,据说巴菲特曾9次公开推荐ETF,不过坤鹏论认为,他推荐的都是专指美国ETF。 坤鹏论还是一贯观点,如果ETF投的只是简单的国内基准指数,比如:沪深300、上证50等,建议别选,因为这些国内指数就没有什么像样的,有人曾在2017年做了个统计,持有10年50ETF的结果居然是负的,难兄难弟300ETF更惨,-14.16%! 所以,坤鹏论再次啰嗦一句,在我大A股自己选股才靠谱,如果非要投ETF,必须好好挑选一番,那些主题和不同风格的ETF可以优先关注。

六、五花八门的ETF总有一款诱惑你 1.货币ETF 和货币基金差不多,如果股票账号里有不投的闲钱,可以直接投货币ETF,年化也有不错的。 值得注意的是,货币ETF永远是分红再投资的形式,份额会随着时间不断增加,所以赚的是份额,不是净值。 2.黄金ETF 因为全球股市遭受重创、美国政府部分关门,再加上2019年经济前景黯淡,投资者将资产越来越多的投向黄金ETF。 根据彭博统计,截止12月25日,黄金ETF持仓达到2187.2吨。 随着资产快速流入,金价也被推升至6月以来最高水准。 美国还有石油ETF、钢铁ETF、煤炭ETF等品种。 3.债券ETF 一般在利率震荡或下行的背景下,债券资产的避险功用突出,所以选择债券ETF是比较明智的。 4.全球指数ETF 对于普通投资者来说,这是一个全球资产配置的好选择。 目前ETF能跟踪的海外指数包括:德国30DAX指数、标普500指数、纳斯达克100指数、恒生指数,中证海外互联指数。

本文由“坤鹏论”原创,转载请保留本信息 坤鹏论 请您关注坤鹏论微信公众号:kunpenglun。坤鹏论自2016年初成立至今,是包括今日头条、雪球、搜狐、网易、新浪等多家著名网站或自媒体平台的特约专家或特约专栏作者,目前已累计发表原创文章与问答5000余篇,文章传播被转载量超过500余万次,文章总阅读量近6亿。

注:坤鹏论由三位互联网和媒体老兵封立鹏、滕大鹏、江礼坤组合而成。坤鹏论又多了位新成员:廖炜。即日起,坤鹏论所有自媒体渠道对外开放,接受网友投稿!如果你的文章是写科技、互联网、社会化营销等,欢迎投稿给坤鹏论。优秀文章坤鹏论将在今日头条、微信公众号、搜狐自媒体、官网等多个渠道发布,注明作者,提高你的知名度。更多好处请关注微信公众号:“坤鹏论”微信公众号:kunpenglun,回复“投稿”查看,自媒体人可加QQ群交流,群号:6946827

最新评论